Start » ETF-Ratgeber »

Die Investition in Indexfonds gilt schon lange als guter Anlagetipp. Mit einem ETF Sparplan haben Anleger die Möglichkeit, ihr Vermögen langfristig in verschiedene Indexfonds zu investieren. In unserem Ratgeber erfahren Sie alles Wissenswerte zum Thema ETF Sparplan: Was ist das, welche Anlagestrategie ist sinnvoll und gibt es ein Risiko beim Sparen mit ETFs?

Was sind ETF Sparpläne?

Ein ETF Sparplan ist ganz einfach ausgedrückt ein Fondssparplan mit ETF Fonds. Er unterscheidet sich grundsätzlich nicht von einem Banksparplan oder einem Sparplan mit aktiv gemanagten Fonds. Bei einem Fondssparplan mit ETFs wird über einen längeren Zeitraum regelmäßig – z. B. einmal pro Monat – ein festgelegter Betrag in ETF Fonds investiert. Dabei können Anleger auch bei dieser Form des Wertpapiersparens in Indizes ihrer Wahl investieren. Ein ETF Sparplan kann als langfristige Geldanlage auch zur Altersvorsorge verwendet werden. Denn durch die hohe Flexibilität kann der Fondssparplan lange gehalten werden. Abhängig von ihrer persönlichen Finanzlage können Sparer den Sparplan jederzeit pausieren oder die monatliche Sparrate anpassen. So kann eine langfristige Geldanlage gesichert werden.

Für wen ist ein ETF Sparplan sinnvoll?

Ein ETF Sparplan ist sinnvoll für alle Anleger und Sparer, die Vermögen aufbauen möchten, aber monatlich nur einen kleinen Betrag anlegen wollen oder können. Denn bei einigen Banken ist bereits eine Sparrate von 25 Euro pro Monat möglich. Das macht das Sparen mit ETFs auch attraktiv für Studenten, die langfristig mit einem geringen monatlichen Betrag in ihre Altersvorsorge investieren möchten.

Grundsätzlich ist ein ETF Sparplan als Geldanlage sinnvoll für alle Anleger, die Wert auf eine hohe Rendite legen, gleichzeitig aber auch flexibel bleiben möchten. Die Sparrate Ihres ETF Sparplans können Sie nämlich an Ihre persönliche finanzielle Situation anpassen. Stellt sich heraus, dass der monatliche Betrag für den Sparplan nicht bezahlt werden kann, ist es problemlos möglich, den Fondssparplan zu pausieren. Auch in dem Fall, dass mehr Geld zur Verfügung steht, kann die Rate auch einfach erhöht werden. Außerdem gibt es jederzeit die Option, die Wertpapiere zu verkaufen.

So funktioniert Wertpapiersparen

Um langfristig Vermögen aufzubauen, sind ETFs ideal. Denn im Vergleich aktiv gemanagten Fonds sind sie sehr kostengünstig. Die laufenden Kosten liegen beim ETF bei 0,5 Prozent. Für einen aktiv verwalteten Aktienfonds dagegen bei 3 %. Das ist ein sehr großer Renditevorteil. Außerdem ist das Risiko durch die breite Streuung der Indexfonds überschaubar. Und das bei geringem Aufwand. Denn heutzutage kann jeder auf dem Handy sein Depot beobachten und verwalten.

Honorar-Anlageberater // Bafin ID: 10138885

Bei einem Sparplan mit ETFs kauft der Anleger jeden Monat Anteile an Investmentfonds in Höher eines festgelegten Betrags. Durch die Investition in verschiedene Wertpapiere bzw. Indexfonds lässt sich das Risiko der Geldanlage verteilen und damit auch verringern. Kommt es bei einer der Aktien zu Kursschwankungen oder Wertverlust, gleicht sich das durch andere Aktien mit positiver Wertentwicklung wieder aus.

Um einen ETF Sparplan eröffnen zu können, müssen Sparer zunächst ein Depot für ihre Wertpapiere eröffnen. Bei den meisten Banken kann ein Wertpapierdepot bequem online eingerichtet werden. Welche ETFs Sie für Ihren Fondssparplan kaufen möchten, können Sie selbst auswählen. Generell ist es ratsam, bei der Eröffnung des Sparplans festzulegen, wie mit den Dividenden verfahren werden soll. Entscheiden Sie sich für einen ETF Sparplan mit einem thesaurierenden Fonds, so wird die Dividende direkt wieder angelegt und Sie profitieren vom Zinseszinseffekt. Dies wirkt sich positiv auf den Aufbau des Vermögens aus – besonders bei einem Fondssparplan zur ETF-Altersvorsorge ist dies also sinnvoll. Bei nicht- thesaurierenden Fonds wird die Dividende der ETFs ausgeschüttet und von der Depot-Bank gutgeschrieben.

Gratis E-Book

RICHTIG INVESTIEREN

Abonnieren Sie jetzt unseren kostenlosen Investor-Letter. Als Dankeschön erhalten Sie direkt im Anschluss unser kostenloses E-Book RICHTIG INVESTIEREN per E-Mail.

Tipps zur Anlagestrategie: Das sollten Sie bei Ihrem ETF Sparplan beachten

Bevor man einen ETF Sparplan startet, sollten Anleger sich zunächst ein paar grundlegende Fragen stellen. Dazu ist es zunächst einmal wichtig für sich selbst zu wissen, welcher Typ Anleger man ist: Sind Sie bereit ein Risiko einzugehen oder möchten Sie Ihr Geld in eine sichere Anlage investieren? In Bezug auf ETFs sollte man sich dessen bewusst sein, dass es z. B. in Krisen zu kurzzeitigen Kursschwankungen und -rückgängen kommen kann. Um diese zu verkraften und keine Einbußen bei der Rendite zu haben, gilt für einen ETF Sparplan die Empfehlung, diesen auf einen langen Zeitraum (ca. 10 bis 15 Jahre) auszulegen. Aufgrund dessen ist es vorab ebenfalls wichtig, sich zu überlegen, wann das angesparte Vermögen gebraucht wird. Für Sparer, die kein Risiko eingehen und auf eine möglichst gleichbleibende Wertentwicklung setzen möchten, ist ein ETF Sparplan generell weniger empfehlenswert. Soll die Geldanlage bereits nach kürzerer Zeit zur Verfügung stehen, wäre das Wertpapiersparen höchstwahrscheinlich ebenfalls nicht der richtige Anlagetipp.

Entscheiden Sie sich jedoch davor, langfristig mit einem Fondssparplan Geld anzulegen, gibt es auch hier vorab ein paar Dinge zu beachten. So sollte man unbedingt ausrechnen, welcher Betrag regelmäßig in den Sparplan investiert werden kann. Von dieser monatlichen Sparrate ist nämlich das Fondsvolumen abhängig. Dazu sollten die eigenen Finanzen genau geprüft werden hinsichtlich der monatlichen Ausgaben, um möglichst genau feststellen zu können, welche Summe zum Sparen zur Verfügung steht.

Sie benötigen weitere Tipps für Ihre Anlagestrategie? Wir sind für Sie da!

Beratung zur Anlagestrategie vereinbaren

Vor- und Nachteile vom ETF sparen

Neben der Frage was ist überhaupt ein ETF Sparplan, steht auch meist die Frage nach den Vor- und Nachteilen dieser Geldanlage im Raum. Zu den häufigsten Bedenken der Anleger zählen dabei Aspekte wie das Risiko für das persönliche Vermögen, Anlagestrategie oder die Wertentwicklung bei Kursschwankungen. Im Folgenden haben wir für Sie die Vor- und Nachteile eines ETF Sparplans genauer erklärt und Antworten auf diese Fragen zusammengetragen.

Welche Vorteile haben ETFs zum Sparen?

Bei ETFs haben Anleger die Möglichkeit, wie Großanleger zu investieren – und das schon ab ganz kleinen Summen. Man muss nicht reich sein, um einen ETF Sparplan zu bedienen. Schon ungefähr 10 Euro pro Monat reichen als Sparrate. Indexfonds, die ursprünglich eigentlich für Großanleger ursprünglich entwickelt wurden, kann jeder normale Mensch schon ab 10 Euro besparen. Und das zu den gleichen Konditionen wie ein Millionär.

Honorar-Anlageberater // Bafin ID: 10138885

ETFs sind als Geldanlage vor allem deshalb so beliebt, weil sie Anlegern bei einem überschaubaren Risiko zahlreiche Vorteile bringen. Viele Sparer sind der Meinung, dass die Investition in ETFs ein zu hohes Risiko berge. Dazu lässt sich sagen, dass das Risiko durch die Investition in verschiedene Indexfonds gleichmäßig verteilt und damit insgesamt geringer wird. Setzt man in seinem Portfolio also auf verschiedene Indizes, sinkt auch das Risiko. Setzt man zusätzlich bei der Anlagestrategie auf lange Anlagezeiten, so gleichen sich Kursschwankungen über die langen Zeiträume automatisch wieder aus. Deshalb sollten die Wertpapiere auf keinen Fall bei einer negativen Wertentwicklung sofort verkauft werden.

Allerdings ist es natürlich auch als Vorteil zu sehen, dass die Wertpapiere jederzeit verkauft werden können. Diese Möglichkeit macht einen Teil der Flexibilität des ETF Sparplans aus. Denn dieser kann nicht nur jederzeit begonnen, sondern auch zu jedem Zeitpunkt gestoppt werden. Das macht ETFs zum Sparen auch für eine bereite Bevölkerungsgruppe erschwinglich. Denn Sparer haben die Möglichkeit, nur einen geringen Betrag pro Monat in die Geldanlage fließen zu lassen. Kann dieser nicht aufgebracht werden, wird der Sparplan ausgesetzt. Die Wertpapiere können dann verkauft werden oder sie verbleiben im Depot, bis der Fondssparplan wieder bedient werden kann.

Welche Nachteile hat ein ETF Sparplan?

Grundsätzlich lässt sich feststellen, dass ETF Sparpläne vergleichsweise wenige Nachteile aufweisen. Natürlich sollten sich Anleger verdeutlichen, dass der Kauf von ETFs ein Investment an der Börse bedeutet und dieses immer zu einem gewissen Anteil unberechenbar ist. Daher sind ETFs zum Sparen nicht für jeden Typ Anleger geeignet. Denn Sparer, die bei Kursschwankungen ihre Wertpapiere sofort verkaufen, werden mit einem ETF Sparplan die Erfahrung machen, dass sich Verluste bzw. eine geringere Rendite negativ auf ihre Geldanlage auswirken. Für Anleger, die eher eine kurzfristige Geldanlage planen, sind die Anteile an Indizes ebenfalls nicht empfehlenswert und schlussendlich eher von Nachteil, weil sie durch den verfrühten Verkauf weniger Rendite bekommen.

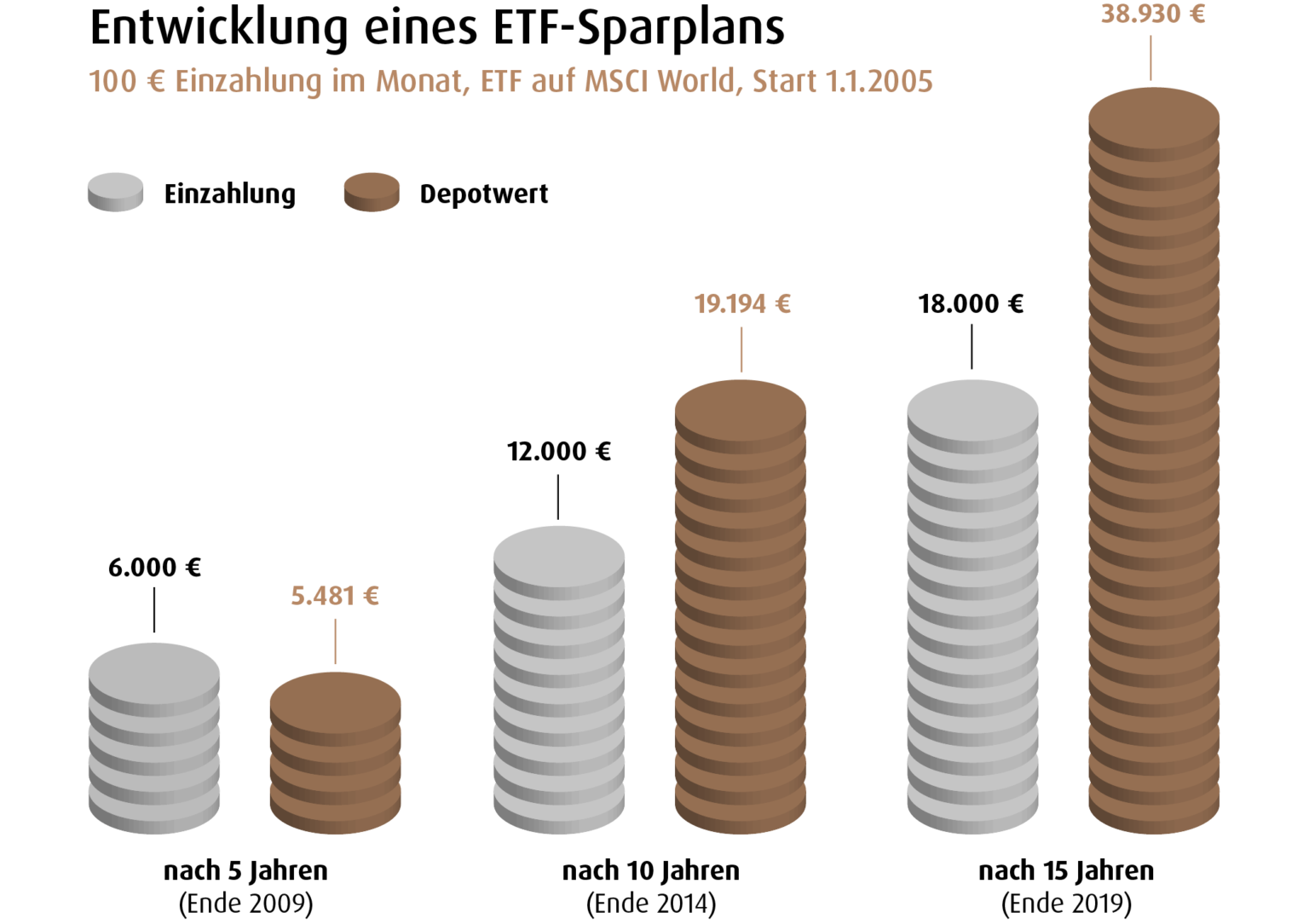

Wertentwicklung eines ETF Sparplans im Überblick

Geeignete Indizes für den Fondssparplan

Wie bereits erwähnt, gilt für einen ETF Sparplan die Empfehlung, das Risiko möglichst zu verteilen durch die Investition in breit aufgestellte Indexfonds. Deshalb ist von Indizes einzelner Länder, wie z. B. dem Dax, als Fundament für ein Spar-Depot abzuraten. Besonders für Einsteiger in das Thema ETFs und Sparen ist es empfehlenswert, in Indizes zu investieren, die große Unternehmen aus mehreren Ländern und Branchen enthalten. Deshalb ist z. B. ein international orientierter Aktien-Index wie der MSCI World eine gute Grundlage für den Fondssparplan. Für den MSCI World gibt es Indexfonds verschiedener Anbieter, die sich nur sehr gering hinsichtlich der Wertentwicklung unterscheiden. Dazu gehört z.B. der iShares Core MSCI World UCITS ETF oder auch der Source MSCI World UCITS ETF. Welcher Anbieter die richtige Wahl ist, kann auch abhängig vom Angebot der Depot-Bank sein.

Grundsätzlich sollten Sparer für das Wertpapiersparen eher thesaurierende ETFs ins Auge fassen. Dabei werden die Dividenden eines ETFs direkt wieder angelegt und der Anleger profitiert vom Zinseszinseffekt. So kann über den ETF Sparplan mehr Vermögen aufgebaut werden.

Wann kann man einen ETF Sparplan eröffnen?

Für ETF Anleger stehen im Prinzip über 700 Indizes zur Verfügung, auf deren Basis sie dann ihr Portfolio bauen können. Ein perfektes ETF Depot sollte vor allem eins sein: breit aufgestellt, also weltweit aufgestellt. Somit senkt man vor allem das Risiko und optimiert sogar die Rendite, weil man eben keine Renditeneffekte weltweit mehr verpasst. Für einen ETF Sparplan braucht man lediglich eine Depotbank, die günstig ist oder sogar ein kostenloses Depot anbietet. Darüber kann man Indexfonds dann sehr einfach kaufen.

Honorar-Anlageberater // Bafin ID: 10138885

Nach der Eröffnung des Depots für den Kauf der Wertpapiere kann ein ETF Sparplan jederzeit aktiviert werden. Anleger sollten sich allerdings bewusst machen, dass die Eröffnung des Depots nicht von heute auf morgen funktioniert, sondern es abhängig von der gewählten Bank bis zu zwei Wochen dauern kann. Die Eröffnung eines ETF Sparplans ist jederzeit möglich, unabhängig von den aktuellen Entwicklungen an der Börse. Das liegt einfach daran, dass zu Beginn nur wenig Vermögen in dem Fondssparplan steckt, da idealerweise über einen längeren Zeitraum Wertpapiere gekauft werden.

Anders als der Zeitpunkt des Einstiegs ist es im Rahmen einer guten Anlagestrategie sehr wichtig, wann die ETFs verkauft werden. Denn das hat großen Einfluss auf die ETF Rendite. Das liegt daran, dass zum Ende der Geldanlage das Vermögen natürlich am größten ist. Sind die Kurse der Aktien fallend, wenn die Wertpapiere verkauft werden, bedeutet dies Einbußen bei der Rendite. Deshalb sollten Anleger bei einem ETF Sparplan der Empfehlung folgen, in solchen Fällen die Anteile an den Fonds lieber etwas länger zu halten und die ETFs erst dann zu verkaufen, wenn sich die Kursschwankungen wieder zum Positiven hin erholt haben.

Natürlich muss die ursprünglich geplante Anlagedauer nicht bis zum Ende abgewartet werden, wenn Sie schon vorher Ihr Sparziel erreicht haben. Dann können die Wertpapiere bereits dann verkauft und potentielle Verluste durch eventuelle Kursschwankungen vermieden werden. Eine andere Anlagestrategie, um Verluste möglichst zu vermeiden, ist die schrittweise Umschichtung der Anteile.

Mit welchen Gebühren müssen Anleger beim Wertpapiersparen rechnen?

ETFs sind im Vergleich zu aktiv gemanagten Fonds deutlich günstiger. Dennoch können auch bei einem ETF Sparplan Kosten anfallen. In Bezug auf die Fonds fallen Verwaltungsgebühren für das Management des ETFs an, der sich in der Kostenquote des ETFs niederschlägt. Allerdings liegt diese z. B. beim MSCI World ETF bei nur 0,12 Prozent pro Jahr. Darüber hinaus fallen, je nach Bank, auch Gebühren für die Verwahrung der Wertpapiere im Depot an. Es gibt jedoch auch einige Banken, bei denen die Depotführung kostenlos ist.

Für die Ausführung des Sparplans bzw. den Erwerb von Indexfonds fällt eine feste Kaufgebühr an. Diese liegt durchschnittlich bei 1,50 Euro pro Transaktion. Werden also 150 Euro angespart und dafür 1,50 Euro gezahlt, dann liegen die Kosten für die gesparte Summe bei einem Prozent. Möchte man möglichst kostengünstig mit ETFs sparen, lohnt es sich, Banken und Anbieter zu vergleichen, um Gebühren für das Depot möglichst zu vermeiden.

Fazit: Darum ist ein ETF Sparplan für fast jeden Sparer sinnvoll

Zusammenfassend lässt sich sagen, dass ein Sparplan mit ETFs für fast jeden Sparer eine lohnenswerte Geldanlage ist. Das liegt vor allem daran, dass der ETF Sparplan durch seine hohe Flexibilität auch für Kleinanleger geeignet ist, da auch nur ein geringer monatlicher Betrag investiert werden kann. Alternativ kann der Anleger auch einen anderen Turnus für den Sparplan festlegen. So lässt sich bereits mit einem geringen Betrag pro Monat oder Quartal mit einer langfristigen Geldanlage eine hohe Rendite erzielen. Das macht einen ETF Sparplan auch zur Empfehlung für die persönliche Altersvorsorge. Darüber hinaus sprechen neben der Flexibilität auch die einfache Verwaltung des Sparplans für sich. Wird in breit gestreute Indexfonds investiert, lässt sich so das Risiko verteilen und gleichzeitig minimieren. Wichtig ist jedoch zu wissen, dass Anleger für das ETF Sparen lange durchhalten müssen, um Kursschwankungen auszugleichen und die Rendite hoch zu halten.

Diese Beiträge könnten Sie auch interessieren:

Davor Horvat

Davor HorvatDavor Horvat ist seit 1995 in der Finanzbranche tätig. Als staatlich zugelassener Honorar-Anlageberater konzentriert er sich auf ganzheitliche Finanz- und Liquiditätsplanung mit Fokus auf Exchange Traded Funds (ETFs). Davor Horvat ist Gründer und Vorstand der Honorarfinanz AG. Seine mehr als 25-jährige Erfahrung in der Finanzbranche gibt er in zahlreichen Publikationen und Interviews, aber auch in Seminaren an Anleger weiter.