Start » ETF-Ratgeber »

Immer mehr Banken berechnen Negativzinsen auf Sparguthaben. Mittlerweise sind es bereits über 300 Banken, die ihre Kunden mit Strafzinsen belasten. Negativzinsen bedeuten für Sparer, dass ihre Einlagen im Laufe der Zeit immer mehr an Wert verlieren. Die Zinsen dürfen allerdings nicht ohne weiteres negativ werden. Bevor die Bank Ihnen Minuszinsen berechnen kann, müssen beide Vertragspartner der Änderung zustimmen.

Warum Banken überhaupt Minuszinsen erheben und wie Sie Ihr Guthaben vor dem Wertverlust schützen, zeigen wir Ihnen in diesem Ratgeber. Außerdem lernen Sie einige Grundzüge der Geldmarktpolitik der Europäischen Zentralbank kennen.

Negativzinsen auf einen Blick:

- Immer mehr Banken rufen Strafzinsen für Guthaben auf

- Für Sparer bedeutet das, dass Ihre Ersparnisse immer mehr an Wert verlieren

- Durchschnittlich liegen die negativen Zinsen derzeit bei -0,5 %

- Häufig liegt der Freibetrag – bis zu dem keine Negativzinsen zu zahlen sind – bei 100.000 Euro

- Um Negativzinsen zu vermeiden, kann sich eine Geldanlage in ETFs lohnen

Diese Begriffe sollten Sie kennen

| Nominalzins | Dieser Zins gibt die jährliche Verzinsung eines Darlehens wieder. Im Gegensatz zum Effektivzinssatz werden hier keine weiteren Kosten wie Bearbeitungsgebühren berücksichtigt. |

| Realzins | Ein Zinssatz, der die Wertänderung des Guthabens unter Berücksichtigung der Inflation angibt. |

| Leitzins | Der Leitzins ist ein Geldmarktinstrument der EZB. Er umfasst die Zinssätze, zu denen sich Geschäftsbanken bei Noten- oder Zentralbanken Geld beschaffen oder anlegen können. |

| EZB | Die Europäische Zentralbank ist die unabhängige Währungsbehörde aller Mitgliedsstaaten der Europäischen Währungsunion. Einer ihrer Hauptaufgaben ist es, die Preisstabilität des Euroraums zu gewährleisten. |

| Inflation | Eine Inflation bezeichnet die Erhöhung des Preisniveaus einer Volkswirtschaft bzw. eine Minderung der Kaufkraft des Geldes. |

| Deflation | Die Deflation beschreibt einen anhaltenden Rückgang des Preisniveaus in einer Volkswirtschaft. Eine Deflation entsteht, wenn die Nachfrage geringer ist als das Angebot. |

| Rendite | Die Rendite ist eine der wichtigsten Größen für Anleger und Sparer und bezeichnet den jährlichen Ertrag einer Geldanlage in Prozent vom eingesetzten Kapital. |

Einfach erklärt: Was sind Negativzinsen?

Im Grunde sind Negativzinsen Zinsen, die ein Gläubiger an den Schuldner zu entrichten hat. Legt eine Bank also Negativzinsen fest, muss ein Sparer eine Gebühr für seine Einlagen zahlen. In diesem Zusammenhang wird auch von Strafzinsen oder Minuszinsen gesprochen. Was bedeutet also ein Negativzins für mein Geld? Hier ein kurzes Beispiel:

Ein positiver Zins von 2 % macht innerhalb eines Jahres aus 100 Euro 102 Euro. Dagegen verringert ein Negativzins von -2 % das Guthaben auf 98 Euro.

Die Höhe der Zinsen ist von vielen Faktoren abhängig, orientiert sich aber stets am aktuellen Leitzins der Europäischen Zentralbank (EZB). Werden die Zinsen von der EZB in den negativen Bereich abgesenkt, bedeutet das, dass Banken, die ihr Geld bei der EZB parken, dafür Gebühren zahlen müssen. Immer häufiger geben die Banken die Minuszinsen an ihre Kunden weiter. So kommt es dazu, dass auch private Anleger Strafzinsen auf ihr Sparbuch, Girokonto oder Tagesgeldkonto zahlen müssen.

Freibetrag – Ab welchem Betrag Negativzinsen fällig?

Ab welchem Betrag eine Bank Negativzinsen erhebt, kann vom Kreditinstitut individuell festgelegt werden. Oft liegt der Schwellenwert bei 100.000 Euro. Manche Banken haben auch gar keinen Freibetrag festgelegt. Das heißt: Schon ab dem ersten Euro werden Strafzinsen für Sparer bzw. Kleinsparer fällig.

Die Banken betonen jedoch immer wieder, dass die Minuszinsen keine bestehenden, sondern nur neue Konten betrifft. Auch wenn die Strafzinsen derzeit nur Neukunden betrifft, können Minuszinsen für Bestandskunden in Zukunft nicht gänzlich ausgeschlossen werden.

Sind Negativzinsen erlaubt?

Negativzinsen sind rechtlich nicht verboten. Die Strafzinsen dürfen jedoch nicht von den Finanzinstituten einseitig nachträglich festgelegt werden. Zum derzeitigen Stand werden von Banken nur von Neukunden Strafzinsen für Guthaben verlangt. Einer späteren Einführung müssen beide Vertragspartner zustimmen. Juristisch gesehen handelt es sich bei Negativzinsen nicht um Darlehenszinsen, sondern um ein Verwahrentgelt.

Auch bei der Aufnahme von Krediten bzw. Darlehen sind Negativzinsen erlaubt. In einem solchen Fall können Sie sich bei einem Kreditinstitut Geld leihen und müssen weniger zurückzahlen.

Was bedeuten Negativzinsen für meine Altersvorsorge?

Negativzinsen treffen Menschen, die fürs Alter vorsorgen wollen, besonders hart. Aufgrund der negativen Zinssätze und der Inflation verringert sich die Kaufkraft der Ersparnisse zunehmend. Auch in Zukunft werden die Zinsen von der EZB auf einem niedrigen Niveau bleiben und es werden weiter Strafzinsen für Sparer erhoben. Dazu werden klassische Altersvorsorge-Produkte zunehmend unrentabel. Negativzinsen erfordern demnach ein Umdenken in der Altersvorsorge.

Eine Lösung: ETFs sind eine kostengünstige Form der Altersvorsorge, mit denen Sie flexibel fürs Alter sparen können. Zudem ermöglichen sie eine breite Risikostreuung. Da bei ETFs kein aktives Management stattfindet, entfallen die Managementgebühren, was sie deutlich günstiger macht. Besonders einfach lässt sich Vermögen mit ETF-Sparplänen aufbauen. Mit einem solchen Sparplan investieren Sie Monat für Monat einen bestimmten Betrag in ausgewählte Fonds.

Sie möchten im Alter abgesichert sein? Wir helfen Ihnen bei der Vorsorgeplanung!

Warum werden überhaupt Negativzinsen von den Banken erhoben?

Um diese Frage zu beantworten, ist ein kurzer Exkurs in die Geldmarktpolitik der EZB erforderlich: Über die Festlegung der Leitzinsen kann die EZB, die sich im Umlauf befindliche Geldmenge steuern, indem sie die Kosten der Liquiditätsbeschaffung der Banken beeinflusst. Bereits seit längerem verfolgt die EZB eine Niedrigzinspolitik. Das Ziel dabei ist, dass sich Banken zu niedrigen Kosten Geld von der Zentralbank leihen und an ihre Kunden weitergeben können. In dem die Kreditvergabe angekurbelt wird, soll auch die Wirtschaft gestärkt werden.

Grundsätzlich werden drei Arten von Leitzinssätzen unterschieden:

- Einlagenzinssatz: Der Zins, den Geschäftsbanken für die Anlage überschüssiger Gelder erhalten

- Hauptrefinanzierungszinssatz: Den Zinssatz müssen Banken zahlen, wenn sie sich von der EZB Geld leihen

- Spitzenrefinanzierungszinssatz: Der Zinssatz, den Banken zahlen, wenn Sie sich kurzfristig (über Nacht) Geld bei der EZB beschaffen möchten

In den letzten Jahren hat die EZB ihre Politik weiter verschärft und den Einlagenzinssatz auf – 0,5 % abgesenkt. Das heißt: Banken, die überschüssiges Geld bei der EZB parken, müssen nun Strafzinsen zahlen. Die Negativzinsen werden wiederum an die Kunden weitergebeben.

Der Grund, warum von den Banken Negativzinsen erhoben werden, ist also die Geldmarktpolitik der Europäischen Zentralbank.

Von dieser Maßnahme sind aber nicht nur Sparer betroffen – auch Unternehmen bzw. Geschäftskunden leiden unter der Niedrigzinspolitik.

Gratis E-Book

RICHTIG INVESTIEREN

Abonnieren Sie jetzt unseren kostenlosen Investor-Letter. Als Dankeschön erhalten Sie direkt im Anschluss unser kostenloses E-Book RICHTIG INVESTIEREN per E-Mail.

Inflation & Negativzins: Auf den Realzins kommt es an

Negativzinsen sind kein neues Konstrukt der letzten Jahre. Damals waren die Zinsen zwar höher, wurden aber von der Inflation aufgezehrt. Daher sollten Sie immer den Realzins betrachten. Dieser Zinssatz gibt die Wertveränderung eines Vermögens unter Berücksichtigung von Inflation (bzw. Deflation) an. Vereinfacht: Nominalzins abzüglich der Inflation.

Beispiel: Damals hat man für Anleihen zwar knapp 11 % Zinsen erhalten, die Inflation lag aber bei ca. 8 %. Das heißt, dass Sie nur einen realen Zins von 3 % hatten.

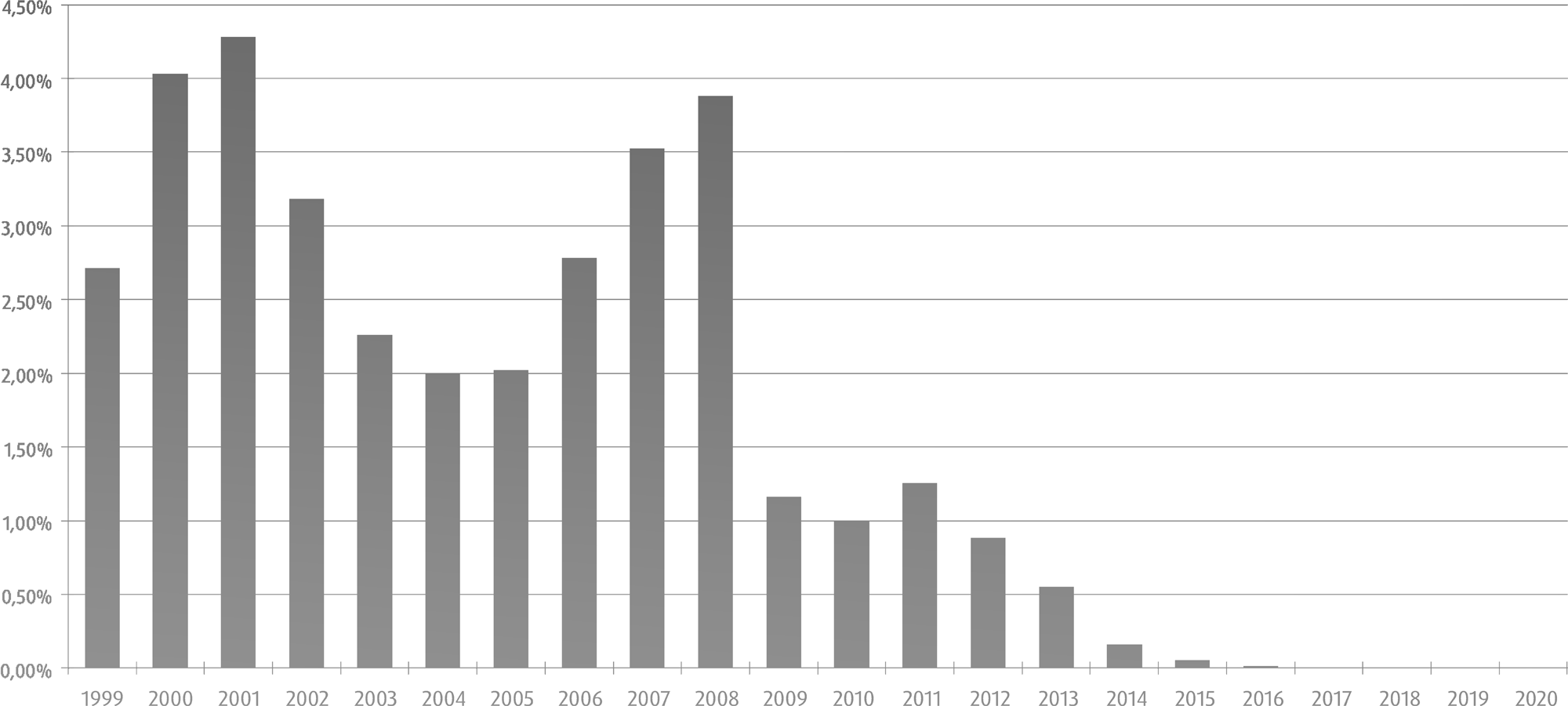

In den vergangenen Jahren waren die Zinssätze für Anleihen immer höher als die inflationäre Entwicklung, wodurch der Realzins immer positiv war. Seit der Finanzkrise hat sich das allerdings etwas gewandelt.

Nach dieser Wende ist die Inflation gestiegen, die Zinsen sind aber kontinuierlich gefallen. Seit 2017 liegt die Inflation sogar über den Zinsen der gesicherten Einlagen. Ist die Inflation höher als die Zinsen, sind die realen Zinsen negativ. So kann es passieren, dass das Ersparte im Zeitverlauf immer mehr an Kaufkraft verliert. Betrachtet man sich die derzeitigen Zahlen von 0,5 % Inflation und 0,5 % Negativzinsen, so verringert sich ihr Guthaben stetig um 1 %.

Die Inflationsrate wird sich aber über kurz oder lang wieder dem jährlichen Ziel von 2 % annähern. Bleiben die Zinsen weiter negativ, bedeutet das, dass sich der Realzins weiter verringern wird und ihr Erspartes zunehmend an Wert verliert

Deshalb ist es jetzt an der Zeit, dass sich Anleger auf die Suche nach alternativen Geldanlagen machen.

Ohne Zinsen frisst die Inflation Ersparnisse auf

Negativzinsen und eine steigende Inflation haben große Auswirkungen auf Ihr Erspartes. Dies lässt sich am besten mit einem einfachen Rechenbeispiel darstellen:

| Jahr | Anlage | Negativzins -0,5 % | Negativzins -0,5 % + 0,5 % Inflation | Negativzins -0,5 % + 1,5 % Inflation |

| 1 | 250.000,00 € | 248.756,22 € | 247.524,75 € | 245.098,04 € |

| 2 | 247.518,63 € | 245.074,01 € | 240.292,20 € | |

| 3 | 246.285,19 € | 242.647,54 € | 235.850,58 € | |

| 4 | 245.061,88 € | 240.245,09 € | 230.961,36 € | |

| 5 | 243.842,67 € | 237.866,42 € | 226.432,70€ | |

| 6 | 242.629,52 € | 235.511,31 € | 221.992,85 € | |

| 7 | 241.422,41 € | 233.179,51 € | 217.640,04 € | |

| 8 | 240.221,30 € | 230.870,81 € | 213.379,59 € | |

| 9 | 239.026,17 € | 228.584,96 € | 209.188,82 € | |

| 10 | 237.836,99 € | 226.321,74 € | 205.087,07 € |

Schon bei einem Guthaben von 250.000 Euro verlieren Sie in den nächsten zehn Jahren einiges an Geld, wenn Sie dieses weiter auf dem Konto liegen lassen. Bei größeren Summen steigert sich der Verlust. Dazu kommt, dass ab einer Einlage von über 100.000 Euro der gesetzliche Einlagenschutz entfällt. Nur bis zu einem Betrag von 100.000 Euro sind Sie Ihre Anlagen (pro Kunde und pro Bank) über die Einlagensicherung geschützt.

Aktuelles: Wie sich die Corona-Pandemie auf die Zinsen auswirkt

Zurzeit erleben wir historische Zeiten. Wir haben im Moment mit einer nie dagewesenen Pandemie zu kämpfen, die auch teilweise die Wirtschaft lahmlegt – und das weltweit. Die Corona-Krise hat die Märkte also fest im Griff. Das führt dazu, dass die Zentralbanken viel Geld in die Märkte investieren, um die Wirtschaft zu unterstützen. Auch weitere Zinssenkungen können die Folge sein.

Nicht nur die Zinsen sind gesunken, auch die Inflationsrate hat sich immer weiter von einem Ziel von 2 % entfernt. Im letzten Jahr lag die Inflationsrate bei 0,5 % – im Dezember war diese sogar negativ. Nach Corona werden die Preise jedoch wieder steigen. Prognosen für das Jahr 2021 sagen eine Inflationsrate von 1,4 % voraus. Nähern wir uns sukzessive wieder einer höheren Inflationsrate an und die Negativzinsen bleiben auf dem derzeitigen Niveau, wird das Ihr Vermögen weiterhin schmälern. Ruhen Sie sich deshalb nicht auf der niedrigen Inflationsrate aus. Gerade jetzt lohnt es sich, nach alternativen Anlagemöglichkeiten Ausschau zu halten.

Honorar-Anlageberater // Bafin ID: 10138885

Banken mit Negativzinsen in Deutschland

Immer mehr Banken verlangen Negativzinsen von ihren Kunden. Im Durchschnitt liegt der negative Zinssatz bei -0,5 % pro Jahr. In Deutschland sind es derzeit etwa 300 Kreditinstitute, die einen Strafzins aufrufen – bei Firmenkunden sind es sogar noch etwas mehr. Allein im Jahr 2020 haben rund 200 Banken und Sparkassen die Strafzinsen für Privatkunden eingeführt. Der zurzeit (Stand 02/21) höchste Strafzins wird von der Bank 1 Saar (Saarland) aufgerufen. Bereits ab 10.000 Euro wird ein Negativzins von 0,75 % pro Jahr fällig.

Eine Auswahl an Banken, die einen Negativzins verlangen, finden Sie hier:

| Kreditinstitut | Zinssatz | Freibetrag |

| Bank 1 Saar | -0,75 % | 10.000 € |

| Berliner Volksbank | -0,5 % | 100.000 € |

| Berliner Sparkasse | -0,5 % | 500.000 € |

| Comdirect | -0,5 % | 100.000 € |

| Commerzbank | -0,5 % | 100.000 € |

| Deutsche Bank | -0,5 % | 100.000 € |

| DKB | -0,5 % | 100.000 € |

| Flatex Bank | -0,5 % | Ohne Freibetrag |

| GLS Bank | -0,5 % | 250.000 € |

| Hamburger Sparkasse (Haspa) | -0,4 % | 500.000 € |

| ING | -0,5 % | 100.000 € |

| Klarna Bank | -0,5 % | 500.000 € |

| Leipziger Volksbank | -0,5 % | 25.000 € |

| N26 | -0,5 % | 50.000 € |

| Postbank | -0,5 % | 100.000 € |

| Solaris Bank | -0,5 % | 250.000 € |

| Sparda-Bank Berlin | -0,5 % | 50.000 € |

| Sparda-Bank Nürnberg | -0,5 % | 200.000 € |

| Sparda-Bank München | -0,5 % | 100.000 € |

| Sparkasse Bamberg | -0,6 % | 25.000 € |

| Sparkasse Bielefeld | -0,5 % | 75.000 € |

| Sparkasse Hannover | -0,5 % | 100.000 € |

| Sparkasse Nürnberg | -0,5 % | 50.000 € |

| Volksbank Köln Bonn | -0,5 % | 100.000 € |

| Volksbank Magdeburg | -0,5 % | 90.000 € |

| Volksbank Raiffeisenbank Bayern | -0,5 % | 100.000 € |

| Volksbank Rhein-Erft-Köln | -0,5 % | 50.000 € |

| VR-Bank Bayern | -0,5 % | 100.000 € |

| VR-Bank Erding | -0,5 % | 50.000 € |

Natürlich gibt es auch noch Banken ohne Negativzinsen. Doch ob die Zinsen bei diesen Banken in naher Zukunft weiter im positiven Bereich bleiben, kann nicht vorausgesagt werden.

Schutz vor Strafzinsen – Wie kann man Negativzinsen vermeiden?

Die meisten Anleger parken ihr Geld immer noch auf einem Girokonto, auf Sparbüchern oder nutzen Renten- und Kapitallebensversicherungen. Das sind allerdings alles Angebote, die nach Inflation und Negativzinsen Ihr Vermögen nach und nach schmälern. Die Möglichkeiten der Geldanlage, die vor der Inflation schützen und einen Vermögenserhalt oder sogar einen Vermögenszuwachs ermöglichen, werden zu wenig genutzt. Doch warum ist das so? Über 50 % der Anleger besitzen keine Wertpapiere, da sie zu wenige Informationen zum Thema bekommen. Darin sehe ich meine Aufgabe. Ich versuche meinen Kunden zu zeigen, wie Sie mit Kosteneffizienz am Markt investieren können und Negativzinsen strategisch zu umgehen.

Honorar-Anlageberater // Bafin ID: 10138885

Negativzinsen sind oft versteckt und auf den ersten Blick nicht direkt erkenntlich. Einige Banken verlangen offiziell keine Strafzinsen, erheben aber Kontogebühren für Konten, die üblicherweise kostenfrei sind (Bsp.: Tagesgeld- oder Festgeldkonten). Somit ergibt sich für Sparer eine negative Rendite.

Sparer sollten die Minuszinsen aber nicht einfach hinnehmen. Um Negativzinsen zu umgehen, stehen grundsätzlich die 3 Hauptanlageklassen zur Verfügung:

- Aktien:

Anteile an UnternehmenAls Aktieninhaber profitiert man von der positiven Geschäftsentwicklung, beispielsweise durch regelmäßige Ausschüttungen (Dividenden). Der Vorteil: Die Aktienkurse berücksichtigen die Inflation ganz automatisch. Anders als herkömmliche Anlageformen bieten sie einen deutlich besseren Inflationsschutz. - Anleihen:

Festverzinsliche WertpapiereUnternehmen und Staaten geben Anleihen aus, um sich kurzfristig Kapital zu beschaffen – dies funktioniert ähnlich wie bei einem Kredit. Anleger stellen dem Schuldner dabei Geld gegen Zinsen zur Verfügung. Die Transparenz und Planbarkeit sind klare Vorteile dieser Anlageklasse. - Immobilien:

Langfristige AnlagemöglichkeitDer Kauf von Immobilien gehört zu den beliebtesten Anlageformen. Doch diese Anlageform bindet meist sehr viel Kapital und ist daher eher als langfristige Anlage zu sehen. Es dauert längere Zeit, bis mit dem Mietzins Gewinn erzielt werden kann.

Nebenanlageklassen wie Edelmetalle oder Rohstoffe sind nur bedingt dafür geeignet, um Negativzinsen zu vermeiden. Zum Beispiel hängen Rohstoffe wie Öl sehr stark von der weltweiten Konjunktur ab, weshalb der Kurs starken Schwankungen unterliegt. Einige Anleger legen ihr Vermögen auch in Gold an. Gold wirft allerdings keine Zinsen ab und der Kurs kann stark schwanken. Eine Anlage in Gold lässt sich mit dem Risiko einer Einzelaktie vergleichen.

Aktien und Anleihen sollten demnach einen größten Teil des Portfolios ausmachen. Generell sollte das Ziel aber immer sein, kosteneffizient in den Markt zu investieren. Das gelingt nur, wenn Anleger die Produktverpackung günstig einkaufen.

Oft wird nur teurer „Verpackungsmüll“ – sprich: hohe Abschlusskosten, Verwaltungskosten, etc. – angeboten. Sie finden häufig nur intransparente und komplexe Produktangebote bei einer Bank. Jahre später merken Sie dann, dass das, was man Ihnen empfohlen hat, nicht funktioniert. Und dann bleibt Ihnen nur noch die vorzeitige Kündigung des Finanzproduktes mit erheblichen Verlusten! Der Grund: Banken, Finanzdienstleister und Vermögensverwalter unterliegen einem Interessenkonflikt – sie wollen die Produkte vermitteln, die die höchsten Erträge, Marken und Provisionen einbringen. Anlegern muss klar sein, dass Banken Geld verdienen möchten. Eine unabhängige Beratung ist deshalb nur selten gegeben.

Sie sind an einer unabhängigen Honorarberatung interessiert?

Überblick: Wie kann man Negativzinsen vermeiden?

- Keine teuren Produktverpackungen kaufen

- Auf die Kosten des Finanzinstruments achten

- Keine Einzelrisiken kaufen

- Auf eine breite Diversifikation achten

- Keine Emittentenrisiken kaufen

- Auf Sondervermögen setzen

Exchange Trades Funds sind börsengehandelte Indexfonds, die einen Aktien-, Anleihen-, Rohstoff oder Geldmarktindex abbilden. Es ist die derzeit bestmögliche Art, breit und kosteneffizient in die Märkte zu investieren. Sie haben den Vorteil, dass Sie flexibel entscheiden können, wann und wieviel Sie investieren. Egal wie viel Geld Sie anlegen möchten, Sie können zu den gleichen Konditionen anlegen wie jeder Großanleger. Aber gerade mal 4 % der Deutschen investieren in ETFs. Ein Grund dafür ist, dass Berater ihren Anlegern häufig keine ETFs empfehlen, da diese daran nichts verdienen. Doch durch die einfache Handelbarkeit, die hohe Transparenz und die Diversifikation sind ETFs ein wertvolles Finanzinstrument, um Negativzinsen zu vermeiden.

Honorar-Anlageberater // Bafin ID: 10138885

Ein ETF (Exchange Traded Fund) ist ein Indexfonds, der die Wertentwicklung eines bestimmten Index – wie beispielsweise des DAX – abbildet. ETFs sind das Finanzinstrument, mit welchem Sie anhand der zuvor genannten Kriterien in Aktien und Anleihen investieren und dazu Negativzinsen vermeiden können.

Vereinfacht gesprochen vereinen ETFs die Vorteile von Aktien und Fonds.

Die Vorteile von ETFs zusammengefasst:

- Hohe Verfügbarkeit

- Hohe Sicherheit

- Hohe Transparenz

- Diversifikation

- Kosteneffizient

So geben Sie Negativzinsen Kontra

Negativzinsen gehen jeden was an. Wenn Sie die Minuszinsen der Banken umgehen möchten, sollten Sie überwiegend auf Aktien und Anleihen setzen. ETFs bieten dazu eine kostengünstige und flexible Möglichkeit, Negativzinsen zu vermeiden und außerdem das Risiko der Anlage zu streuen und damit zu mindern.

Tipps: Der effiziente Weg für Anleger:

- Geld selbst anlegen evtl. mit der Unterstützung eines unabhängigen Experten

- Unabhängig von Banken

- Ohne Provision und Marken

- Nach der eigenen Risikobereitschaft

Mit unserer Anlageberatung helfen wir Ihnen gerne, die beste Anlagemöglichkeit für Ihre Bedürfnisse zu finden. Wenn Sie noch mehr über die Strafzinsen für Sparer wissen möchten, können Sie die Thematik auch mit einem Honorarberater vor Ort besprechen.

Diese Beiträge könnten Sie auch interessieren:

Davor Horvat

Davor HorvatDavor Horvat ist seit 1995 in der Finanzbranche tätig. Als staatlich zugelassener Honorar-Anlageberater konzentriert er sich auf ganzheitliche Finanz- und Liquiditätsplanung mit Fokus auf Exchange Traded Funds (ETFs). Davor Horvat ist Gründer und Vorstand der Honorarfinanz AG. Seine mehr als 25-jährige Erfahrung in der Finanzbranche gibt er in zahlreichen Publikationen und Interviews, aber auch in Seminaren an Anleger weiter.